副業で給与以外に収入がある人・フリーランスの人

『本業での給与以外にも、今年は副業での収入がそれなりにあるから、今年は確定申告が必要になるかもしれない。でも、今まで確定申告なんてほとんどやったことないし、税金は難しくてよく分からない。確定申告の基礎を知りたいな。あと、来年からはフリーランスになることも考えているから、そういった点についても併せて教えてほしいな。』

こんな疑問にお答えします。

こんにちは、税理士のまぐすです。

この記事を書いている僕は、税理士としてBig 4税理士法人でM&Aや組織再編のアドバイザー、5大総合商社や大手金融機関で、国内外のM&Aや組織再編の税務PMIを担当していました。

それぞれにおいて、税務調査に関するアドバイス業務も行っていました。

例えば、税務調査に関しては以下の経験があります。

・ 顧問先の税務調査の代理対応:年5件程度

・ 大手総合商社での1年を超える毎日の税務調査対応

・ 移転価格税務調査に関するアドバイザー

また、現在は会計税務アドバイザーとして、富裕層やフリーランス向けに、確定申告や節税スキームなどのアドバイス業務を提供しています。

そんな僕が、今回は個人の所得税の確定申告に関して解説します。

2019年は副業を始める人が増え、さらには今後フリーランスとして活躍する人も増えてくると思います。

そんな人に向けて、確定申告に必要となる所得税の基礎知識を、出来るだけ簡潔にまとめてみました。

『1社から給料をもらっているだけ』という人以外はみんな、基本的には確定申告が必要になりますので、こちらの基礎知識は覚えておいて損はないと思いますよ。

📓もくじ

確定申告とは?

毎年1月1日から12月31日までの1年間の所得と、それに対する所得税の金額を計算することです。

なお、その所得に対して源泉徴収や予定納付(中間納付など)がある場合には、その差額を申告納付することになります。

所得税の確定申告は、毎年1月1日から12月31日までの1年間に生じた所得の金額とそれに対する所得税の額を計算し、源泉徴収された税金や予定納税額などがある場合には、その過不足を精算する手続です。

Source:国税庁ホームページ

確定申告書が必要な人

ここでは、確定申告が必要となる人を解説します。

基本的な考え方

日本に住所を有している、いわゆる『居住者』など一定の人は、下記に該当する場合には確定申告の義務があります。

・ 収入が各種控除の額を超え、かつ

・ 求められる所得税額が、税額控除額を超える場合

この場合の居住者とは、以下のいずれかに該当する人です。

・ 日本に住所がある個人

・ 現在まで引き続いて1年以上日本に住所がある個人

日本人以外の人は、所得税が課される収入に違いがあるので注意が必要。以下の2つに該当する人は、注意してくださいね。

・ 日本国籍がなく、かつ

・ 過去10年以内の間に日本に住所があった期間の合計が5年以下

ただし、会社員の人の確定申告義務については、以下の通りとなります。

会社員の確定申告の要件

会社員は、毎月の給与やボーナスについて、一般的には会社に源泉徴収されていると思います。

(源泉徴収されているかどうかは、給与明細に記載があるはずなので確認してみてくださいね。)

そのため、以下に該当する人は確定申告の必要はありません。

確定申告義務のない会社員:以下のすべてに該当する人

① 給与の年収が2,000万円以下

② 給与を1か所から受けている

③ 給与すべてが源泉徴収されている

④ 給与や退職所得以外の収入が20万円以下 など

つまり、上記のうちいずれか1つでも「No」がない限り、次で説明する「控除を受ける人」に該当しないのであれば、確定申告はそれほど気にする必要はありません。

なお、一般的な会社員の人が注意すべきなのが、上記④の「給与など以外の収入が20万円以下」という条件です。

例えば、インターネットのオークションやフリマアプリでの収入が20万円を超える場合には、確定申告しなければならないことになります。

さらに、ビットコインなどの仮想通貨で得た所得についても、事業などに付随して得た場合などを除いては、基本的には確定申告の対象となります。

控除を受ける人

一定の控除制度を利用する人は、どんな人であっても、それに関連する書類等の提出が求められることから、確定申告の必要がでてきます。

控除制度とは、身近なものであれば例えば以下のようなものがあります。

・ 配偶者控除

・ 扶養控除

・ 医療費控除 など

その他にも、災害や盗難、横領など損を受けたときに使える『雑損控除』などの控除制度もあります。

ふるさと納税も、一定の場合は確定申告が必要です!

平成27年4月以降は「ワンストップ特例」という制度があるため、納付先の自治体から送られてくる「寄附金税額控除に係る申告特例申請書」を提出すれば確定申告が必要なくなりました。

ただし、寄付をした自治体の数が5ヶ所を超える場合には、引き続き確定申告が必要になるので注意が必要ですよ。

必要な確定申告書の種類【2種類です】

ここでは、具体的に申告する際に必要となる申告書の種類について解説していきます。

特別な所得がない人 – 申告書A

主に、以下の収入がある人が申告する際に使う申告書がこちらです。

申告書Aの対象となる所得:

・ 給料やボーナス

・ 年金や講演料など

・ 配当金

・ 宝くじや競馬などの払戻金、生命保険の満期返戻金など

個人事業主など-申告書B

上記①の人もこちらを使用できますが、一般的には上記①以外の収入がある人がこちらを利用します。

申告には『青色申告』と『白色申告』の2つがある

聞いたことがある人も多いかもしれませんが、確定申告には『青色申告』と『白色申告』の2つがあります。

これらの制度は、簡単に言えば

『ちゃんと帳簿を作成・管理する人には特別控除の適用や損失の繰り越しなどを認めますよ』

という目的で作られたものです。

青色申告とは、「青色申告承認申請書」を税務署へ提出した人が該当します。

この申請書を提出した人は、青色申告のメリットを得るためには複式簿記によるしっかりとした帳簿の作成・保存が義務付けられています。

青色申告の記帳は、年末に貸借対照表と損益計算書を作成することができるような正規の簿記によることが原則ですが、現金出納帳、売掛帳、買掛帳、経費帳、固定資産台帳のような帳簿を備え付けて簡易な記帳をするだけでもよいことになっています。

これらの帳簿及び書類などは、原則として7年間保存することとされていますが、書類によっては5年間でよいものもあります。

5年間の保存でよい書類には、例えば、請求書、見積書、納品書、送り状などがあります。

Source:国税庁ホームページ

ただし、上記で求められている帳簿は、副業やフリーランスだとしても、自分の営業結果や損益状況を把握するために必須となる資料だと思います。

そのため、面倒に感じずに必要な帳簿を作成するだけで税務上のメリットを得ることができるので、基本的には青色申告をおすすめしますよ。

かなり古い情報にはなりますが、国税庁ホームページによれば、この『青色申告』と『白色申告』の制度が始まって、昭和55年以降からは概ね90%以上の人が青色申告を選択しているというデータもあります。

それくらいお得、かつ、当然に選択すべきものという位置づけのようですね。

覚えておくべき期限など

ここでは、確定申告を検討する人すべてが覚えておくべき、重要な期限や期間について解説します。

申告期限

前年1年間に得た所得について、翌年2月16日から3月15日までの間に確定申告と納付を行うことになります。

確定申告の対象となる期間

原則、毎年1月1日から12月31日までの1年間。

この期間に生じた所得が、翌年3月の確定申告の期限になります。

税務調査の対象となる期間

法律(国税通則法第70①)上では、原則として5年、脱税などの特殊理由があれば最大7年とされています。

つまり、なぜかよく言われる「税務調査は3年」というのは、事実ではありません。

ただし、実務的には、もし税務調査があれば基本的には過去3年分が対象になることが多いのも事実。

その上で、何か重大なことが発見された場合には、その取引に限定して過去5年ないし7年間遡及するというのが一般的な対応方法かと思います。

確定申告書の提出方法と納付方法

ここでは、具体的な確定申告書の提出方法と納付方法の概要について解説します。

確定申告書の提出方法

確定申告書の提出方法には、大きくは以下の3つの方法があります。

・電子申告(e-Tax)

・郵送

・自分で税務署に持参

電子申告(e-Tax)による方法

一度、登録してしまえば一番簡単な方法が、こちらの電子申告による方法です。

ただし、例えばマイナンバーカードに組み込まれている「公的個人認証サービスに基づく電子証明書」などの電子証明書の取得など、事前準備が必要となります。

従って、詳しくは税理士や最寄りの税務署に問い合わせることをおすすめします。

郵送で提出する方法

居住地の所轄税務署に、郵送で提出する方法です。

確定申告書は、必ず「郵便物」(第一種郵便物)又は「信書便物」として送付する必要があります。

なお、申告書の控えが必要な場合には、提出部数に加えて控用も併せて提出する必要がある他、返信用封筒も同封しましょう。

実務的には、郵便であれば料金が安くて追跡ができる簡易書留で発送することが一般的です。

なお、通信日日付が提出日になります。

自分で持参

居住地の所轄税務署に、自ら持参する方法です。

面倒ではあるものの、分からないことや不安があったら税務署で質問することができるので、安心ではあります。

ただし、確定申告時期になると税務署はかなり混雑しているので、当日必ずしも質問ができるとは限りません。

申告期限には余裕を持っていくようにしましょう。

納付方法

納付は、提出した確定申告書に従って自ら行うことになります。

現在は、電子マネーやキャッシュレス化の促進により、以下のような様々な方法で納付することができます。

・ 銀行口座からの振替納付

・ 銀行などの窓口での納付

・ コンビニでの納付

・ インターネットでのダイレクト納付

・ インターネットバンキングでの納付

・ クレジットカードでの納付

詳しくは、こちらの「国税庁ホームページ」にまとまっていますので、併せて確認してくださいね。

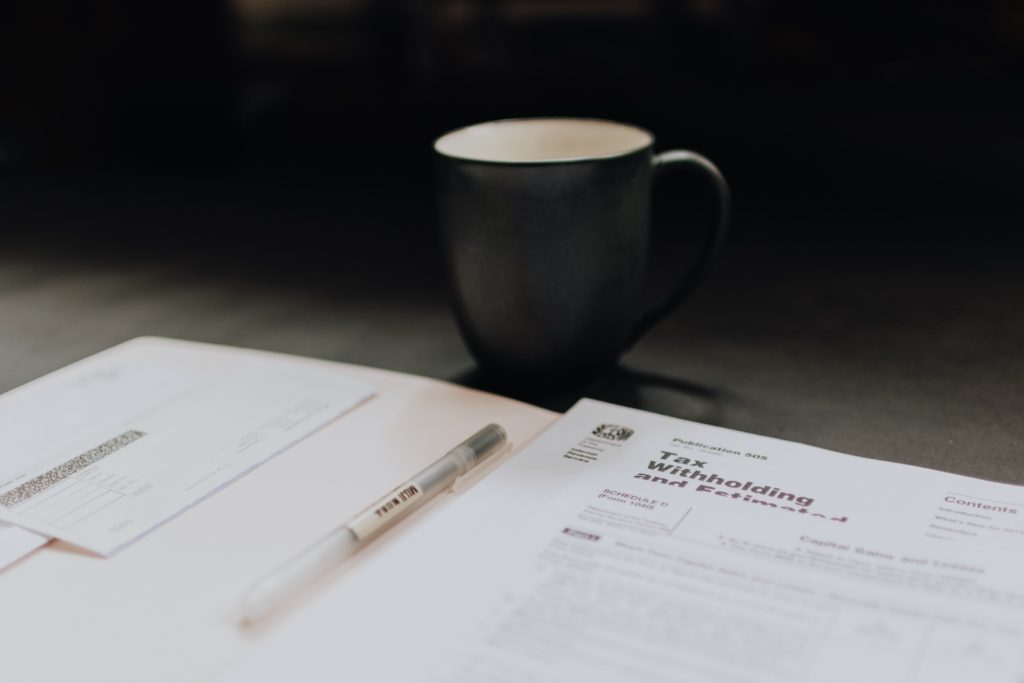

確定申告を行った場合の罰則(ペナルティー)

確定申告期限をすぎてから提出した場合、または納付した場合には、一定のペナルティが課されることになります。

これらのペナルティは、申告状況やペナルティの趣旨によって多くの種類に分けられてます。

実際の納税時期などで金額は大きく違いますが、だいたいは『不足していた税額の10%以上は追加で徴収される』と考えておくのがおすすめ。

なお、税金計算が間違っていた理由や、申告しなかった理由が悪質と判断された場合には、さらに高額な追加納税が必要となるため、注意が必要です。

ペナルティの種類を簡単にまとめると、下表のとおりです。

| 区分 | 種類 | 税率 |

| 加算税 | 無申告加算税 | 5 – 20% |

| 過少申告加算税 | 10-15% | |

| 不納付加算税 | 5-10% | |

| 重加算税 | 35-40% | |

| 延滞税 | 延滞税 | 期限後2ヵ月以内:次のいずれか低い方

・7.3% ・特定基準割合+1% 期限後2ヵ月超:次のいずれか低い方 ・14.6% ・特定基準割合(注)+7.3% |

さいごに

給料や配当、副業でブログをやっている人などを除いて、複雑な収入がある人(例:海外での所得など)を持っている人は、特殊な計算が必要となります。

もし自分で計算することに自信がない人は、無理しないで税理士などプロに相談するようにしてくださいね。

また、できるだけ専門用語を使わないで解説しています。

細かな表現は本来の法律用語と異なりますので、その点はご了承くださいね。

今回は以上です。

ありがとうございました。